いい感じにもうかる等金額投資、あきらめないで!

のお話しです。

いつもありがとうございます。

等金額投資とは何か?

一般的なインデックス投資に用いられる「時価総額加重インデックス」は、市場全体の時価総額と個別株の時価総額の比率が各銘柄の投資比率になります。

TOPIXを例にとります。

2019年5月27日現在の東証1部の時価総額は5,887,464億円、トヨタ自動車の時価総額は213,857億円です。

213,857億÷5,887,464億×100=3.6%

TOPIXインデックスファンドを購入すると、その3.6%がトヨタ自動車に投資されているわけです。

アメリカでは、この「時価総額加重インデックス」(以下「市場平均」)をアレンジした「等金額インデックス」、別名「均等加重インデックス」に投資する商品があります。

長期では、等金額インデックスへの投資が有利です。

https://seekingalpha.com/article/3517326-amazing-beauty-equal-weight

青がアメリカ株式市場を代表する株価指数のS&P500に投資するETF(SPY)、赤がS&P500に含まれる銘柄を等金額(約0.2%ずつ)に投資した際の成績です。

12年半で、等金額ポートフォリオがSPYを年率で約4.4%上回っています。

SPYが2.14倍、等金額ポートフォリオが4.25倍になった計算です。

なぜ等金額ポートフォリオは長期で有利なのか?

以前の記事で「ファクターリターン」についてご説明しました。

徹底攻略・新興国株式の長期投資 インデックス投資を超えて

等金額ポートフォリオでは、市場平均に比べ「サイズ」「バリュー」のファクターが働くといわれています。

サイズファクターとは、時価総額の大きい株式(大型株)に比べ、時価総額の小さい中型株・小型株が長期の運用成績で上回るという効果です。

等金額ポートフォリオでは、市場平均に比べると大型株が占める割合が小さくなり、小型株が占める割合が大きくなります。

長期でサイズファクターが働き、市場平均を上回ります。

バリューファクターとは、総資産の簿価と株価の比率(PBR)や1株当たり純利益と株価の比率(PER)、配当利回りなどの指標に照らして割安な株式が長期の運用成績で上回るという効果です。

市場平均では、各銘柄の割合は市場がどう動こうと、常に市場と一致しています。

一時の思惑で高く買い上げられた「割高な」銘柄は、市場平均に占める割合は大きくなります。

等金額ポートフォリオでは、等金額を保つため定期的に高くなった銘柄を売り、割安になった銘柄を買い足します。

この「リバランス」作業が定期的に行われることで、長期でバリューファクターが働き市場平均を上回ります。

これはぜひ、世界各国の株式でトライしてみたいところでは、ありませんか!

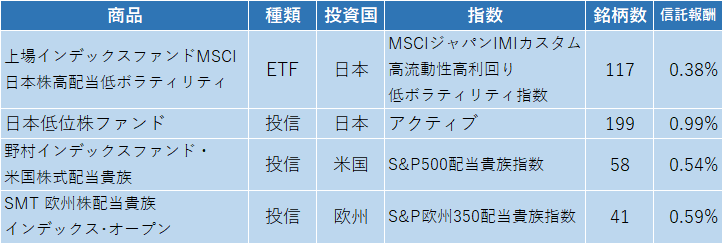

「かろうじて」の等金額ポートフォリオ投資商品4選

投資信託・ETFを調べてみましたが、日本国内では日本株・先進国株・新興国株とも、市場平均を等金額ポートフォリオにアレンジした商品はありません。

銘柄数はかなり少なくなりますが、かろうじて等金額ポートフォリオを採用している商品から4つを厳選しました。

①上場インデックスファンドMSCI日本株高配当低ボラティリティ(1399)

日本株式に投資するETFです。

セクター、流動性(売買動向)、配当利回りでスクリーニングした150銘柄を、最大ウエイト1%・最少ウエイト0.05%の制約付きで、ポートフォリオとしての値動きがもっとも穏やかになる(低ボラティリティ)割合で組み合わせます。

割合が極小になる銘柄が除外され、実際には110~130銘柄程度となります。

厳密には等金額ではありませんが、たとえば全2,139銘柄で構成されていてもトヨタ1社で3.6%を占めるような市場平均(TOPIX)に比べれば、等金額に近い割合で分散されているといえます。

配当利回りでスクリーニングしていることと合わせ、バリューファクターがとりやすいETFといえます。

バリュー投資は景気の底ではかなりの痛手を受けますが、この商品は低ボラティリティも加味されているので、景気サイクルをあまり気にせず長期保有したい方に向いています。

信託報酬も低く、日本株投資を行うなら非常におすすめな商品です。

私もタイミングを見て購入していきます。

②日本低位株ファンド

日本株式に投資する投資信託です。

東証第一部上場銘柄の中から低位株(株価の低い銘柄)を選定し、流動性および企業経営の基礎的指標や財務リスクなどのチェックを行い組入銘柄を選定します。

低位株は一般に、業績不良や不祥事などの悪材料で売りたたかれ、株価が著しく下落した株をいいます。

こうした株は、株価が低いので誰でも気軽に手を出しやすいため、ちょっとした好材料で激しく上がることがあります。

また、少しの資金で多くの株数を集めることができるので、株価を操作する大口投資家に利用されることもあります。

このような低位株の中でも比較的な優良な銘柄を集めて等金額で持ち、少数銘柄の激しいアップサイドをとるために手広く網を仕掛けているのがこのファンドです。

馬券を買うときに、小額で多くの組み合わせを購入して万馬券を狙うようなものです。

過去10年では、TOPIXインデックスファンドを年率で2%上回っています。

低位株というクセのある条件はいわば「低ボラティリティ」とは正反対ですから、①上場インデックスファンドMSCI日本株高配当低ボラティリティ(1399)との銘柄の重複はほぼ起こりません。

購入金額を調整して併用することで、約300銘柄の日本株等金額ポートフォリオができあがります。

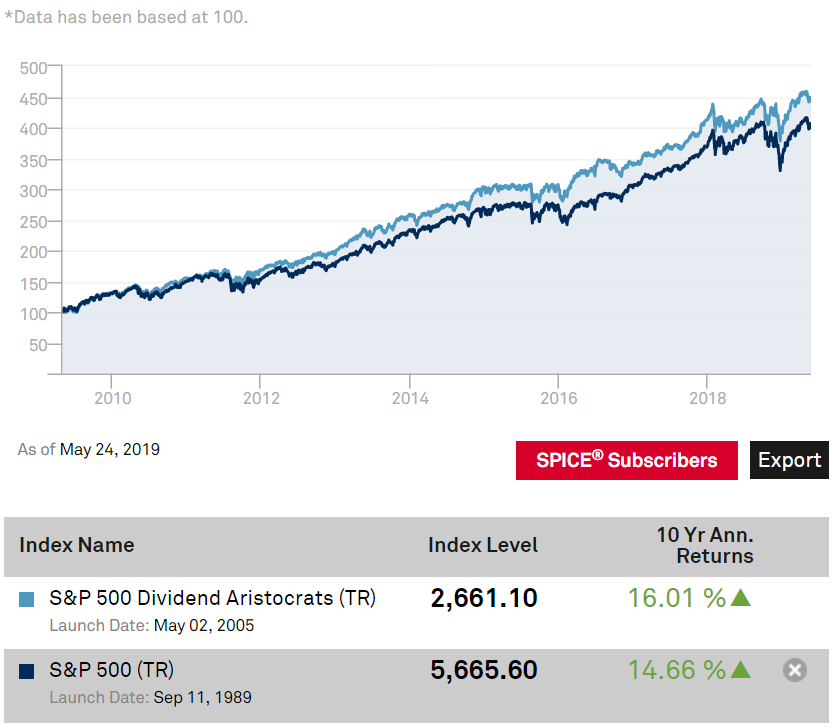

③野村インデックスファンド・米国株式配当貴族

米国株式に投資する投資信託です。

濃紺がこの投資信託が連動する、S&P500配当貴族指数の成績です。

水色のS&P500に比べ、過去10年間で年率1.35%上回っています。

それぞれに10,000ドル投資した場合、S&P500が39,275ドルになったところ、配当貴族指数に投資していれば44,152ドルになっていました。

S&P500配当貴族指数は、S&P500を構成する企業のうち、過去25年間連続して1株当たりの配当を増加させてきた企業をピックアップして構成されています。

配当を25年間にわたって増加させてきたということは、

・保守的で信頼性の高い経営

・株主に利益を還元する姿勢

といった企業であることを示しています。

アマゾンやグーグルとはまた違った、米国の底力を担う企業群です。

こうした優良企業の中で、割高になった銘柄を売り、割安になった銘柄を買い足すのがこのファンドです。

人気株・成長株のような急上昇は期待できませんが、長期で安心して持てる商品です。

現状、日本国内の投資商品(海外ETFを含まない)で米国株式に長期投資するにはベストチョイスです。

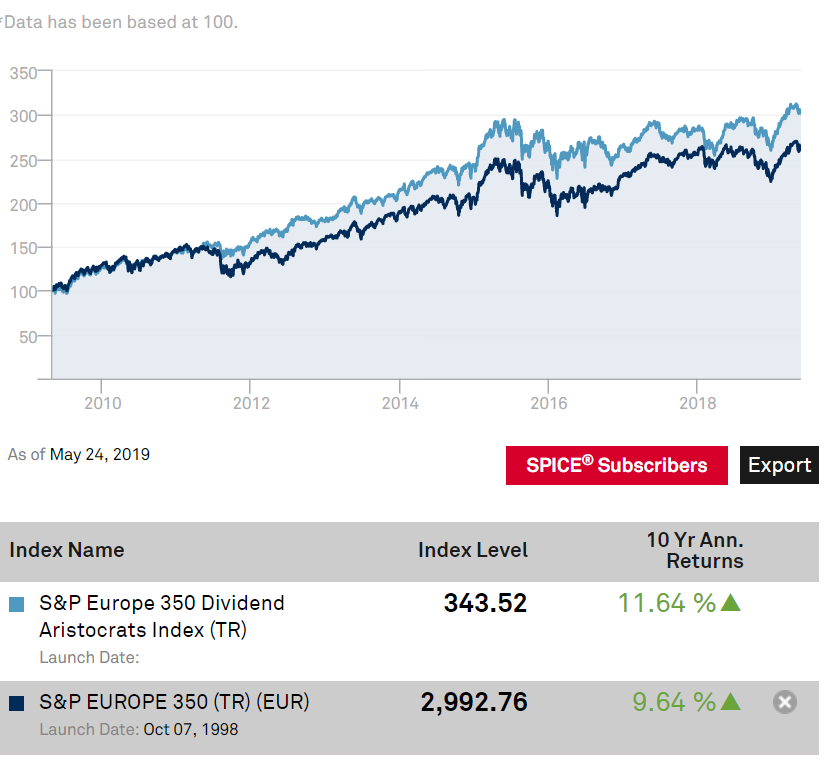

④SMT欧州株配当貴族インデックス・オープン

欧州株式に投資する投資信託です。

濃紺がこの投資信託が連動する、S&P欧州350配当貴族指数の成績です。

水色のS&P欧州350に比べ、過去10年間で年率2%上回っています。

それぞれに10,000ユーロ投資した場合、S&P欧州350が25,101ユーロになったところ、配当貴族指数に投資していれば30,074ユーロになっていました。

S&P欧州350配当貴族指数は、欧州の代表的な企業の株式を幅広くカバーするS&P欧州350から、過去10年間連続して1株当たりの配当を増加させてきた企業をピックアップして構成されています。

米国より増配年数が少ないことで、欧州では米国より配当の増加が投資家から厳しく要求されていないことがわかります。日本も現状は欧州よりです。

こうした優良企業の中で、割高になった銘柄を売り、割安になった銘柄を買い足すのがこのファンドです。

人気株・成長株のような急上昇は期待できませんが、長期で安心して持てる商品です。

広い欧州をカバーするには41銘柄は少ないものの、日本国内の投資商品(海外ETFを含まない)で欧州株式に長期投資するには非常に有力な、安心できる商品です。

まとめ

一般的なインデックス投資に用いられる「時価総額加重インデックス」(市場平均)は、市場全体の時価総額と個別株の時価総額の比率が各銘柄の投資比率になります。

米国株式市場を例にとると、市場平均をアレンジした「等金額インデックス」、別名「均等加重インデックス」への投資は、長期で市場平均を上回ってきました。

等金額ポートフォリオでは、市場平均に比べ「サイズ」「バリュー」のファクターが働くといわれています。

等金額ポートフォリオでは、市場平均に比べると小型株・割安株が占める割合が大きくなります。

長期でサイズファクター・バリューファクターが働き、市場平均を上回る期待が持てます。

②日本低位株ファンド(投信・日本)

③野村インデックスファンド・米国株式配当貴族(投信・米国)

④SMT 欧州株配当貴族インデックス・オープン(投信・欧州)

以上の4商品で、日本・米国・欧州の株式市場で等金額ポートフォリオが購入できます。

②は、過去10年ではTOPIXインデックスファンドを上回る成績を収めています。

①③④は、人気株・成長株のような急上昇は期待できないものの長期で市場平均を安定して上回ることが期待でき、安心して持てる商品です。

日野秀規でした。

ありがとうございました!

(参考文献)

Equal-Weight S&P 500 ETF: ‘My Dog’s Bigger Than Your Dog’

質問・感想お待ちしています! こちらからお願いします

LINE@に登録をお願いします。ブログの更新をお知らせします。直接ご連絡もしていただけます。

※感想やご質問は、今後の記事でご紹介させていただく場合があります。

★お金のこと、お仕事のこと、投資のこと、気軽にご相談にいらしてください。下の「ご相談メニュー」をご覧ください。

ごあいさつ

プロフィール

ご相談メニュー