アルキメデスは「てこがあれば地球だって動かせる」といったそうで、それくらい使いでがあるのが金融レバレッジですよ、というお話です。

いつもありがとうございます。

危機をチャンスに変える「レバレッジ」

欧州・日本が停滞下のマイナス金利に沈み、中国が必死の財政支出で経済成長を支えているなか、世の春を一人謳歌してきた米国ですが、国内の製造業はすでに減速しているという声も聞かれます。

来年以降に景気後退が来るとなれば、その前に株式市場に代表される資産価格の崩壊もあり得ます。

手元の資産を吹っ飛ばさないようぬかりなく守っていきたいところですが、同時に暴落はチャンスでもあります。

良い資産を安く仕込めれば、その後長期にわたって価格上昇を享受できるというのは、リーマンショックからのチャートを見れば一目瞭然です。

ただし、危機の渦中で前向きな判断を下して行動することはなかなかむずかしいです。

事前に想定し、適切な行動プランを作っておく必要があります。

投資運用をなりわいにしている人でもない限り、大金が絡む局面で臨機応変は不可能です。

暴落をチャンスに変える「レバレッジ」について検討していきます。

レバレッジ商品もいろいろ

レバレッジは「てこ」の意味で、早く言えば「元手より多額の資産に投資する方法」の1つです。

借金がもっともわかりやすいレバレッジですが、それ以外にも方法はあります。

・先物

・オプション

・CFD

・レバレッジ投資信託、ETF

などです。

いずれも商品価格に金利負担が含まれており、意図せずとも借金を利用している形になります。

このうち先物とCFDは、市場の動向によっては元手以上の損失を食らうことがあります。

一方、レバレッジ投資信託・ETFは値動きは激しいものの、元手以上の損失を食らうことはありません。

先物・CFDに比べると扱いやすい商品です。

今後訪れるであろう、「景気後退に先立つ株式市場の暴落」から、レバレッジ投資信託・ETFを使って利益を上げる方法を考えます。

「レバレッジを使った投資信託・ETF」って何だ?

買い方・売り方などは通常の投資信託・ETFと何も変わりませんが、商品性に際立った特徴があります。

①値動きが大きい

先物取引を使って、特定のインデックスに対して「日々の値動きの●倍」になるように運用していく商品です。

たとえば「日経平均3倍レバレッジ投信」であれば、1日1日の値動きが日経平均の3倍になるように運用します。

日経平均が+1%なら日経平均3倍レバレッジ投信は+3%

日経平均が-1%なら日経平均3倍レバレッジ投信は-3%

ということです。

長期の上昇相場であれば、3倍レバレッジなので大きく儲かるはず!

ところが、事情はそう簡単ではありません。

知っておくべき「長期運用には向かない」事情があります。

②長期運用には一般的に不向きとされている

まず単純な計算の話として、レバレッジによってプラスもマイナスも大きくなります。

プラスが続けばよいですが、マイナスが混じることによって長期運用には不具合が生じてきます。

要はこんなことです。

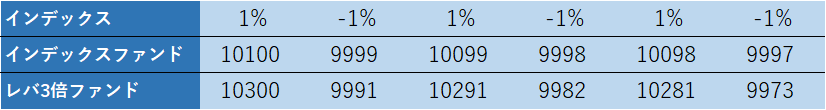

あるインデックスに連動するインデックスファンドと、その3倍の値動きをするレバ3倍ファンドがあるとします。

上の表のように、たとえばプラス1%とマイナス1%が交互に続くと、時間が経つにつれてレバ3倍ファンドの成績が落ち込んできます。

マイナス50%をゼロに戻すには、100%のプラスが必要です。

通常の株式市場は日々ジグザグしながら年間数%のプラスが出るのがせいぜいです。

プラスかプラマイゼロであれば問題ないですが、マイナスの日が増えるほどレバレッジ投資信託・ETFは不利になります。

そのうえ、通常レバレッジ投資信託・ETFはそうでない商品より信託報酬などの運用経費が高く、さらに投資信託・ETFの内部で行われている先物運用にかかる金利負担もあります。

長期運用には向かない性質は、確かにあります。

でも、それで話がおしまいならこのブログで取り上げたりしません。

③長期でも爆発的に儲けられる!!

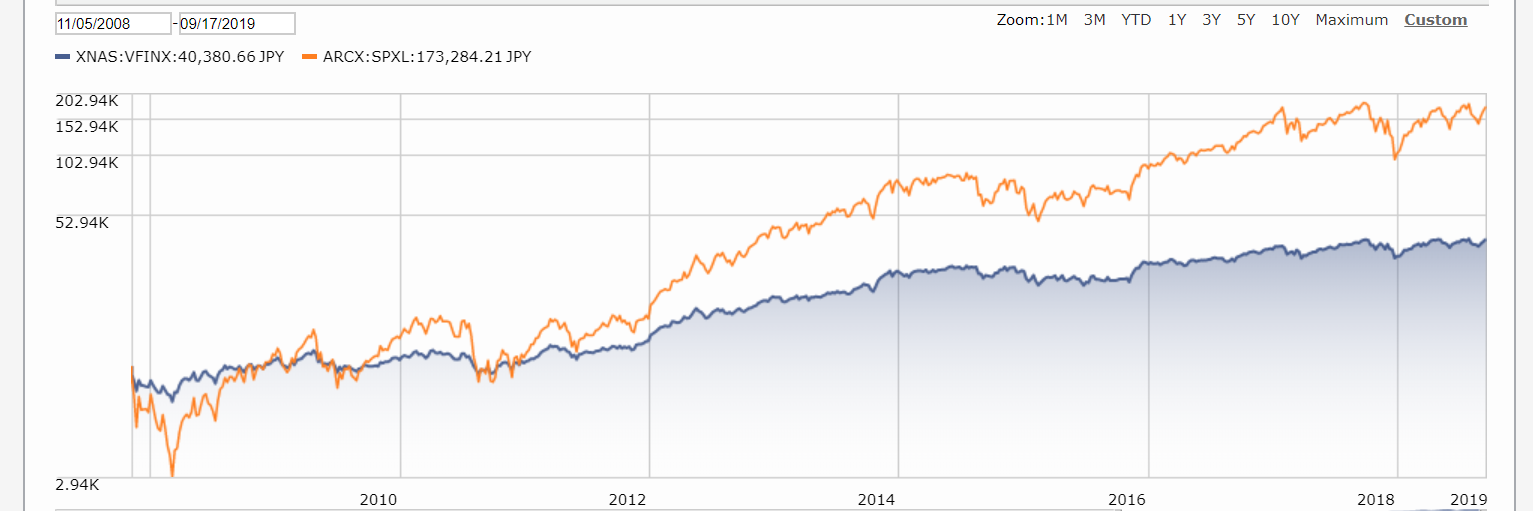

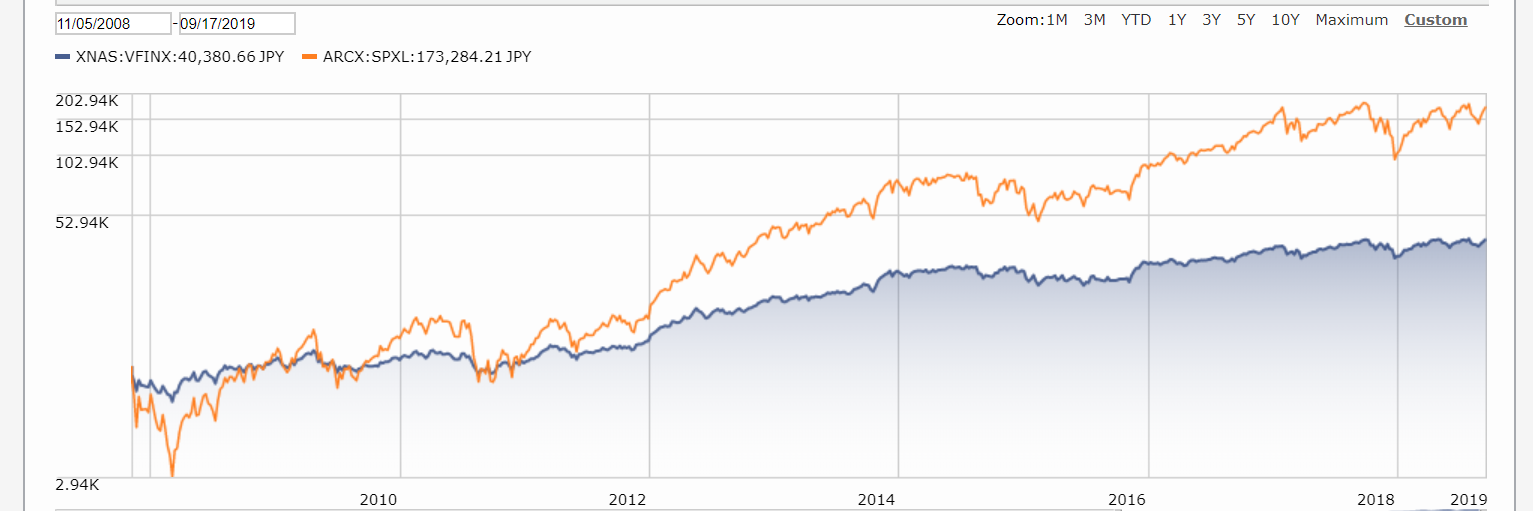

青線が米国S&P500インデックスファンド(配当込み)、橙線が3倍レバレッジETFの運用成績です。

2008年11月5日からの約11年で、S&P500は日本円建てで約4倍になりました。

これでも十分すごいですが……

3倍レバレッジETFであるSPXLは、17倍を超えています。

ものすごい成績です。

こんな未来を思い描きながら、レバレッジ投資信託・ETFを徹底攻略していきます!

レバレッジ投資信託・ETFはこんなにある!

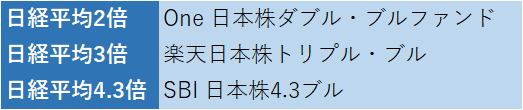

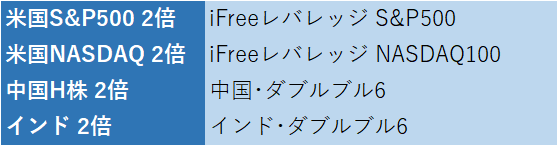

①投資信託

日本株を対象とする、おすすめレバレッジ投資信託のリストです。

経費率が低いものを選出しました。

このうち日経平均2倍のファンドは、購入手数料や経費率が高いのでETFを利用したほうが良いです。

ほかに東証マザーズ指数2倍の投資信託もありますが、値動きが激しすぎ長期投資には向かないので省略します。

海外の株価指数に連動する商品もあります。

このうちインド2倍のファンドは、購入手数料や経費率が高く成績が劣るのでこの後紹介するETNを利用したほうが良いです。

中国H株2倍はETFもありますが、こちらは為替ヘッジがされている点に特徴があります。

円高元安の展開を想定する際はこちらがおすすめになります。

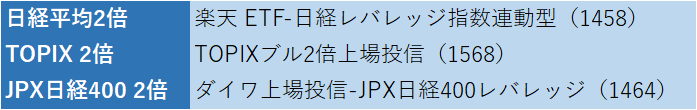

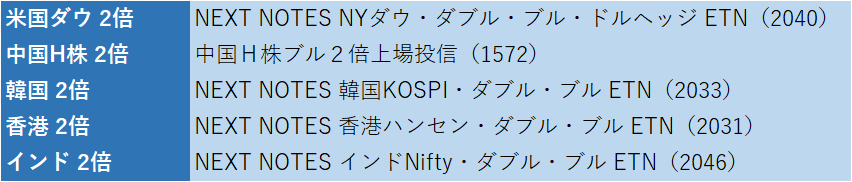

②ETF・ETN

東証に上場しているレバレッジETF・ETNです。

国内の株式やETFと同様に扱え便利です。

日本株を対象とする、おすすめレバレッジETFのリストです。

経費率が低く、過去の成績が比較的良いものを選びました。

3指数のなかでは、幅広く分散されわずかながらリスクが低いTOPIX 2倍がおすすめです。

近年の成績では日経平均に劣っていますが、風向きが変われば格差は容易に縮まります。

2040 ETNは為替ヘッジされているので、長期ではヘッジコストがじわじわと運用成績を削ります。

米国株に強気で長期投資するならレバレッジ投資信託か、次に紹介する海外レバレッジETFがおすすめです。

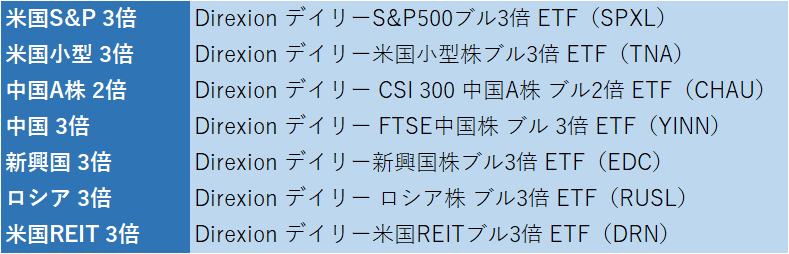

③レバレッジ海外ETF

国内ネット証券で購入できるレバレッジETFのうち、長期投資に使える商品のリストです。

中国ETFは、参照する指数の銘柄数が多く分散がきいているため、若干ですがリスクが低いCHAUの利用がおすすめです。

レバレッジ投資信託・ETFは「感情を排して」使うべし!

もう一度、うっとりするばかりの米国レバレッジETF長期投資のチャートです。

約11年で、3倍レバレッジETFを使うと17倍を超える運用結果を得ることができたのです。

しかし、これはあくまでも結果論です。

こんなにうまくいくとは限りません。

もう1枚のチャートを見てみましょう。

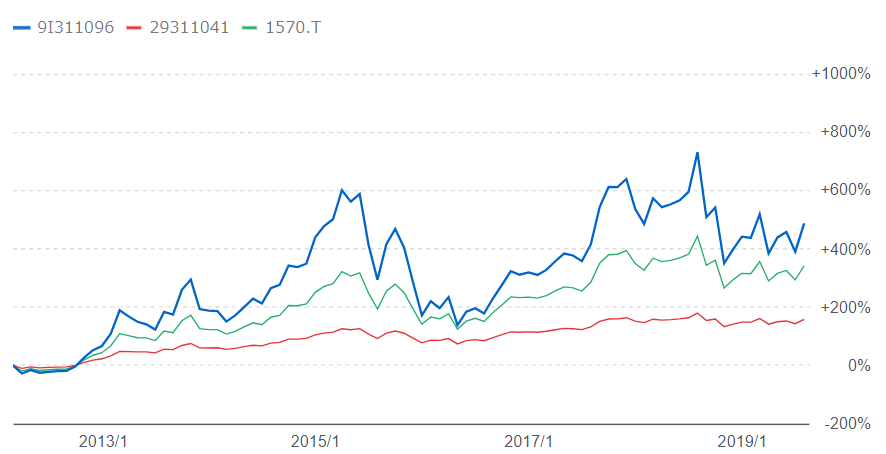

青線が新興国インデックスファンド、橙線が新興国株ブル3倍ETF(EDC)です。

こちらも約11年の円建て運用成績ですが、インデックスファンドが2.6倍になったところ、レバレッジETF長期投資ではわずか15.7%の収益しか得られませんでした。

当初の3.5倍からマイナス50%まで振り回されたあげく、年率換算で1%がいいところです。

米国の状況と比べるとお寒い限りです。

ただし、新興国株のチャートを改めてよく見てみると、うまくいっていた数年を見てとることができます。

長期的な「どん底」で買い、欲をかきすぎずに手放す。

こうすれば勝てます。

問題は買うタイミング、手放すタイミングです。

過去の指標から探ってみましょう。

日本・米国・新興国 過去のチャートと指標から売り買いのタイミングを解き明かす!

新興国のチャートを参照してわかったのが、

極端に割安な水準でレバレッジ投資信託・ETFを買い、割安が解消されたらすぐ手放すことができれば、勝てる

ということです。

当たり前のことです。

これができれば苦労はありません。

ただ、これを100%やり切ろうとすればムリですが、「勝てるときだけやる」ようにすればいいわけです。

普段は堅実なポートフォリオをじっと守って淡々と投資を続けます。

そして、リーマンショックのような非常事態の時だけ、許容できる範囲でレバレッジ商品に振り替え、決めた水準に達したら売ってしまえばいいんです。

事前に決めた指標の水準で、感情を入れず売り買いをすれば大丈夫です。

長期の指標が手に入った3市場についてみていきます。

①日本

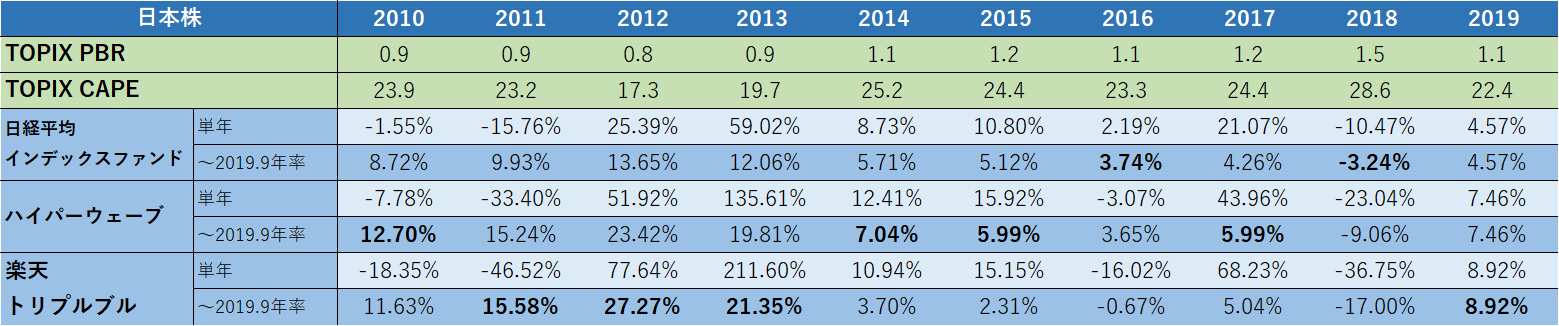

日本株の過去のレバレッジ投資はこんな感じでした。

青線がレバレッジ3倍、緑線がレバレッジ2倍、赤線が日経平均インデックスファンドです。

2012年4月1日から約7年半の比較では、レバレッジが大きいほうが好成績を収めました。

指標を確認してみます。

ハイパーウェーブがレバ2倍投信、楽天トリプルブルがレバ3倍ETFです。

薄水色の欄が単年度のリターン、濃い水色の欄はその年から2019年9月17日までの年率換算リターンです。

太字が、該当年での日経平均・レバ2倍・レバ3倍の中でもっともよかったリターンを示しています。

評価指標として挙げたCAPE・PBRとの関係を探ってみます。

PBRが0.9倍以下の水準で投資を開始できればレバ3倍がベストの成績を収めることが多く、1.1~1.2倍の水準ではまちまち、1.5倍では日経平均がマイナスになり、レバレッジ商品への投資では大きな痛手を食らいました。

CAPEについては、22~24倍の水準ではどの商品への投資が有利かを決めることはできません。

20倍を切る水準から投資を開始するならレバ3倍がベストになるといえそうです。

PBRで0.9倍以下、またはCAPEで20倍以下の水準がレバレッジ投資を開始する好機といえそうです。

PBRで1.1倍、またはCAPEで23倍になるとレバレッジ投資の優位性が薄れてくるため、売却を検討する水準になります。

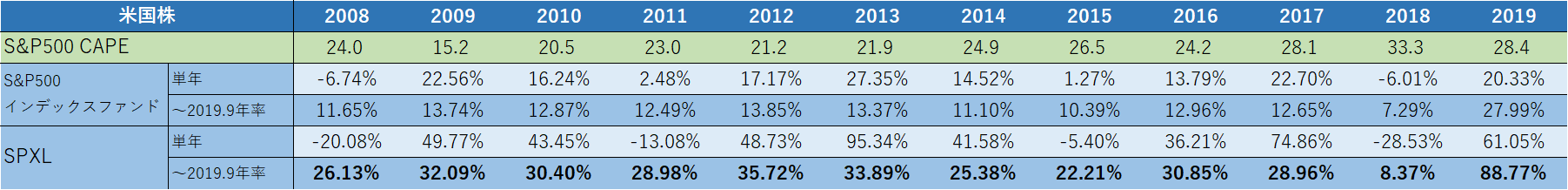

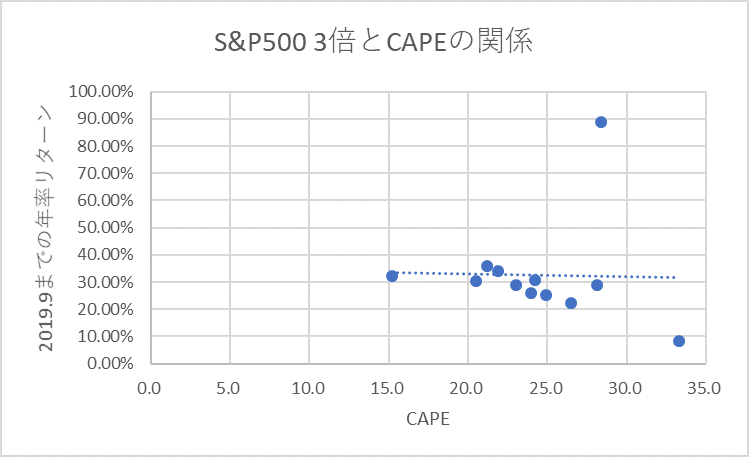

②米国

2008年以降、どのタイミングで投資を開始してもレバ3倍が圧倒的な好成績を収めました。

投資開始時点のCAPEの水準と、2019年9月17日までの年率換算リターンを散布図にしました。

CAPEでみる割安・割高が全く投資リターンに影響していません。

こういう市場では、レバレッジ商品の利用は運を天に任せることになるので、やめておきましょう。

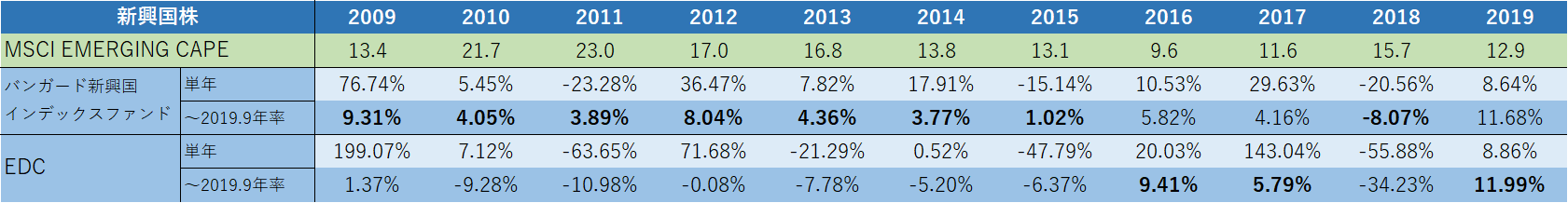

③新興国

日本株・米国株に比べ、近年ではレバレッジ商品を利用するには圧倒的な不向きな市場でした。

赤線で示したような、タイミングをうまくはかる必要があります。

惨憺たるチャートが示すとおり、新興国株式ではレバレッジETFを利用した長期投資には勝ち目のなかった近年でした。

唯一、CAPEが極度の割安を示していた2016年、2017年からのエントリーがようやくインデックスに勝利した程度です。

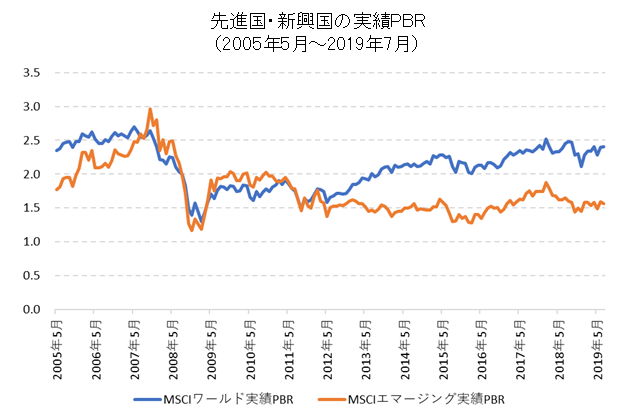

上のチャートで見るような、2009年~2011年、2015年~2017年にかけてのレバレッジETF躍進は、CAPEにも表れてはいます。

ただ、2009年からのラリー開始時は13.4倍、2015年からのラリー開始時は9.6倍と、CAPEの絶対的な数値では参入ポイントがはっきりしません。

※ブログ「ファイナンシャルスター」より転載

PBR(橙線)のほうがエントリーポイントがわかりやすいです。

2009年、2015年ともPBRが1.2~1.3倍程度まで下がったところで底を打ち、1.8倍程度までラリーが続きました。

PBRで1.3倍以下、CAPEで13倍以下をともに満たす時期から、数回に分けてレバレッジETFに資金を投入していくのがよさそうです。

1.8倍程度をめどに売却を検討します。

※本当はそれぞれの投資開始時点からの投資年数をそろえないといけない(たとえば10年とか)ので、表の解釈も散布図の解釈も厳密に言えば正しくありません。ただ、割安になったタイミングで買いに入ればレバ商品が有用なこと、ぐずぐず持っていてもダメなことを示せた点に意味があります。

まとめ

レバレッジ投資信託・ETFは商品の性質上、長期投資には向かないと言われています。

しかし近年の米国市場でレバレッジ商品を利用して長期投資を行った場合、11年で17倍を超える運用成績が得られました。

レバレッジ商品が長期で有効性を示すこともあります。

そこで、その条件を日本株・米国株・新興国株について検討しました。

日本株ではPBRで0.9倍以下、またはCAPEで20倍以下の水準がレバレッジ投資を開始する好機といえそうです。

PBRで1.1倍、またはCAPEで23倍になるとレバレッジ投資の優位性が薄れてくるため、売却を検討する水準になります。

米国株は完全に過熱状態に至るここ10年でした。

レバレッジ商品が有効な条件を見出すことができないような競争状態です。

新興国でも割安水準からのレバレッジ商品の利用は有効ですが、ボラティリティが大きいので適切なタイミングで手放さないと損失を招く可能性があります。

PBRで1.3倍以下、CAPEで13倍以下をともに満たす時期から、数回に分けてレバレッジETFに資金を投入していくのがよさそうです。

1.8倍程度をめどに売却を検討します。

ほかにも中国・韓国・インド・ロシア・米国REITでもレバレッジ商品があります。

それぞれの市場で極度の割安状態が訪れた際には、レバレッジ商品を小額から、中長期的に利用してみるのがよさそうです。

近いうちに韓国がその水準に入る局面があるかもしれません。

注視していきます。

人生を豊かにする「投資」の専門家

日野秀規でした。

ありがとうございました!

質問・感想お待ちしています! こちらからお願いします

LINE@に登録をお願いします。ブログの更新をお知らせします。直接ご連絡もしていただけます。

※感想やご質問は、今後の記事でご紹介させていただく場合があります。

★お金のこと、お仕事のこと、投資のこと、気軽にご相談にいらしてください。下の「ご相談メニュー」をご覧ください。

ごあいさつ

プロフィール

ご相談メニュー