米国株式は全世界株式の半分を占めているので、決して他人事ではないんですよ……というお話です。

いつもありがとうございます。

CAPEの占い力、それは30年後をも見通す魔法の水晶の如く

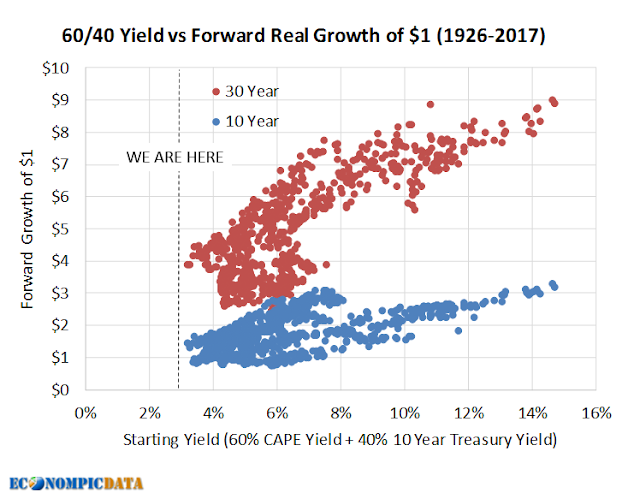

投資関連のサイトをうろうろしていると、興味深いドットチャートを見つけました。

米国の匿名投資ブログ“ECONOMPIC DATA”です。

投資にまつわるデータを図に表して解析するということなのですが……。

米国株式60%+米国10年国債40%のポートフォリオの、10年(青)/30年(赤)の運用成績をプロットしています。

縦軸が10年/30年で1ドルがいくらになったかを示します。

横軸は、10年/30年が開始した時の米国株式のCAPE益回り(100÷開始時点のCAPEの数値)と10年国債利回りを足し合わせた数値です。

CAPEについてはいぜん詳しく記事にしました。

CAPEから考える長期投資

10年/30年のドットの分布がいずれも右肩上がりなので、「運用開始時の益回り・利回りの水準が高い(右に行く)ほど、10年/30年後の運用成績が高い(上に行く)」傾向があることがわかります。

特に30年間の運用成績は、10年に比べても右肩上がりの確度が急です。

「運用開始時の益回り・利回りの水準」と、30年後の運用成績の相関が非常に高いことを示しています。

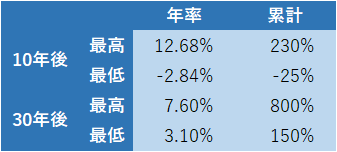

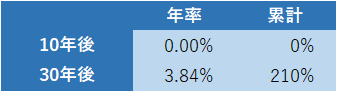

10年/30年の運用成績の目視から、それぞれ最高/最低時の年率リターンを算出してみました。

これだけ差がつくのであれば、できるだけ確率の高い時期に資金を投入したくなります。

ここでもう一度ドットチャートを見てください。

黒点線に“WE ARE HERE”と書いてありますね。

現時点では、「運用開始時の益回り・利回りの水準」は約3%。

黒点線のところにドットはありません。

僕たちは、かつて経験したことのない水準にいます。

補助線が示す「僕たちの」未来

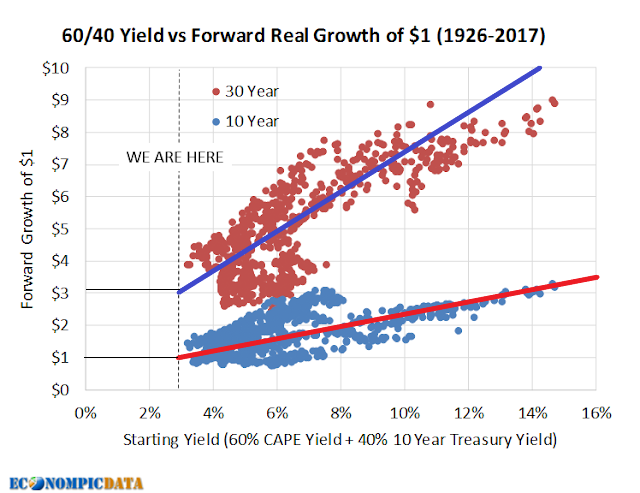

僕たちがいる黒点線の今は、10年後/30年後にどんな未来をもたらすのか?

ここでちょっとしたいたずらで、線を引いてみました。

※ECONOMPICDATAより引用

近似線のようなものを目視で引いています。

30年後の運用成績は3ドル、10年後の成績は1ドルの水準です。

これを数値で表すとこうなります。

現在から10年間運用してもリターンはゼロ、30年間は年率3.84%での運用に甘んじるというのが、1つ目安として考えられる水準になりそうな……。

もちろん、10年後/30年後の運用成績がどれだけ上にぶれても下にぶれても不思議はありません。

ただ、近似線の傾きを見れば、現時点からの米国株式・債券投資が過去よりも良い成績を望むことはむずかしいと、覚悟せざるを得ません。

なんて深刻ぶってるけど、お寒い未来が待ち受けてるって、言っても米国株式の話でしょ?

……と、簡単には片づけられない事情があります。

投資信託やETFで世界分散投資を行うと、米国株式が約半分を占めることになります。

米国株式が割高になっていることは、決して他人事ではありません。

まとめ

米国株式60%+米国10年国債40%のポートフォリオの、10年/30年の運用成績をプロットしたドットチャートを見ると、運用開始時の市場の評価が10年後/30年後の運用成績に大きく関係することがわかりました。

運用期間を長く見込むのならば、資金を投下するときの市場の評価が非常に重要であることがわかります。

バブル期の資金投下は30年後の低リターンにつながります。

投資信託やETFで世界分散投資を行うと、米国株式が約半分を占めることになります。

米国株式が割高になっていることは、決して他人事ではありません。

①市場の評価を見きわめて、納得できる水準で資金を投入する

②割安な市場に資金を投入する

こうした手段で、割高な市場への資金投下を避けていきましょう!

当ブログでは毎日、日本株・米国株・欧州株・新興国株の評価をアップしています。

米国株は現在割高ですが、日本・欧州・新興国の株式は割高ではありません。

投資信託やETFで世界分散投資を行うと、米国株式が約半分を占めることになります。

米国株式の減らし方についてはいぜん詳しく記事にしました。

どこかで非常ベルが鳴っている 米国株式からの逃避手段

人生を豊かにする「投資」の専門家

日野秀規でした。

ありがとうございました!

質問・感想お待ちしています! こちらからお願いします

LINE@に登録をお願いします。ブログの更新をお知らせします。直接ご連絡もしていただけます。

※感想やご質問は、今後の記事でご紹介させていただく場合があります。

★お金のこと、お仕事のこと、投資のこと、気軽にご相談にいらしてください。下の「ご相談メニュー」をご覧ください。

ごあいさつ

プロフィール

ご相談メニュー