米国の投資顧問会社“Flexible Plan Investment”所属のコラムニストによる、ゴールドを積極的に利用した分散投資についての記事が投資情報サイト“Seeking Alpha”に掲載されました。

The Colors Of The Season

四季の色

記事の中で、Flexible Plan Investmentがウェブサイトで公開しているペーパー“The Role of Gold in Investment Portfolios.”にふれています。

下のURLからPDFをダウンロードできます。

Flexible Plan Investment

株式と債券のポートフォリオにゴールドを加えた分散ポートフォリオについて、1973年~2018年の45年間の成績を検討しています。

大変興味深い内容なので、ポイントを紹介していきます。

ゴールドは「リスク調整後リターン」を改善するか?

ニクソン大統領によって、1971年に米ドルとゴールドの交換が停止されました。

以来、ゴールドの価値は通貨システムを離れ、あくまでも貴金属の1つとしての扱いに変わります。

今回紹介するペーパーでは、ゴールドが米ドルとの交換関係を完全に断ち切り自由に売買できる資産として安定的に流通可能となった1973年を起点に、2018年までの45年間について検討しています。

検討の趣旨は、

株式と債券で構成される標準的なポートフォリオに、ゴールドを加えることによってリスク調整後リターンを改善することができたか?

ということです。

米国では古くから、標準的なポートフォリオとして「株式60%:債券40%(60/40)」の組み合わせが用いられています。

たとえば、標準ポートフォリオにゴールドを20%加えると「株式48%:債券32%:ゴールド20%」となります。

この場合のリスク調整後リターンが60/40と比較してどうなったか?を検討していったわけです。

「7つの経済シナリオ」で考える

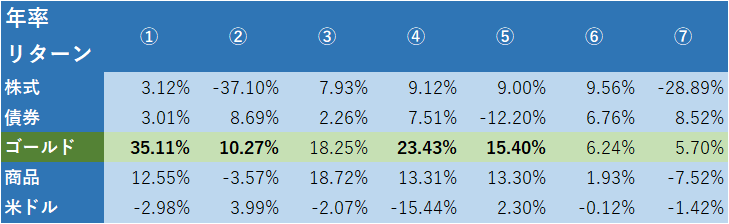

1973年~2018年の45年間から、特定の経済環境を7つ抜き出し、それぞれの期間の各資産のパフォーマンスを検討しています。

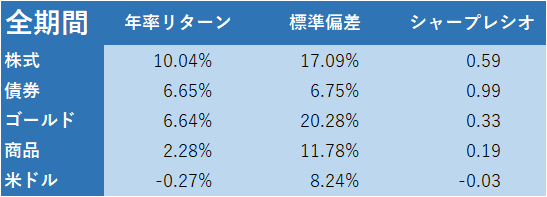

まず45年の全期間成績を確認します。

株式のリターンが最も大きく、ゴールドのリターンは債券にも負けています。

リスクは債券よりも大きいので、この表だけを見ると長期でゴールドを保有するメリットはないように見えてしまいますが……。

ゴールドは以下の7つの経済シナリオの環境下では、比較的成績がよかったことがわかりました。

②株式の弱気相場

③商品の強気相場

④米ドルの弱気市場

⑤米国債の弱気相場(金利上昇)

⑥インフレ高進

⑦市場のボラティリティ高進

将来の経済環境を読むのはなかなかむずかしく意味もあまりない(当たるわけがない)のですが、それでもこれから10年程度を考えると、

①実質マイナス金利

②株式の弱気相場

④米ドルの弱気市場

⑤米国債の弱気相場(金利上昇環境)

あたりはありそうかな……という感がいたします。

レイ・ダリオ式「4つの経済状態」で考える

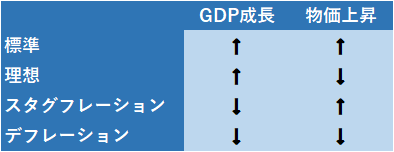

当ブログにも幾度となく登場している著名ヘッジファンド運用者のレイ・ダリオは、経済状態を4つに分類し、運用に活かしています。

GDP成長率の上下、物価上昇率の上下を掛け合わせると4分類となります。

このいずれの状態にも対応できる「オールウェザーポートフォリオ」運用がレイ・ダリオ率いるブリッジウォーター・アソシエイツの売りです。

その4分類は以下の通り。

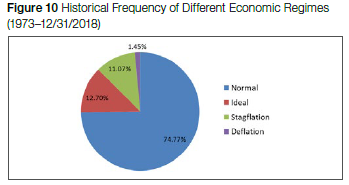

4象限の1973年~2018年における発生期間は以下の通りでした。

青:標準、赤:理想、緑:スタグフレーション、紫:デフレーションです。

デフレ期はごく短く、標準の経済状態が75%を占めていたことがわかります。

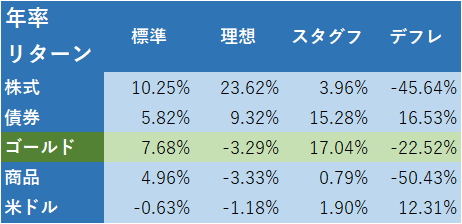

4分類に対応する各資産のリターンはこの通りです。

ゴールドが株式・債券のいずれにもリターンで負ける時期は理想期(12.7%)だけとなっています。

全体を通して株式・債券のいずれとも相関係数が低いことを考えると、ゴールドをいくぶんかポートフォリオに加えることによって、リスク調整後リターンを改善できる可能性があることが見てとれます。

ゴールドのベストミックスは「20%」

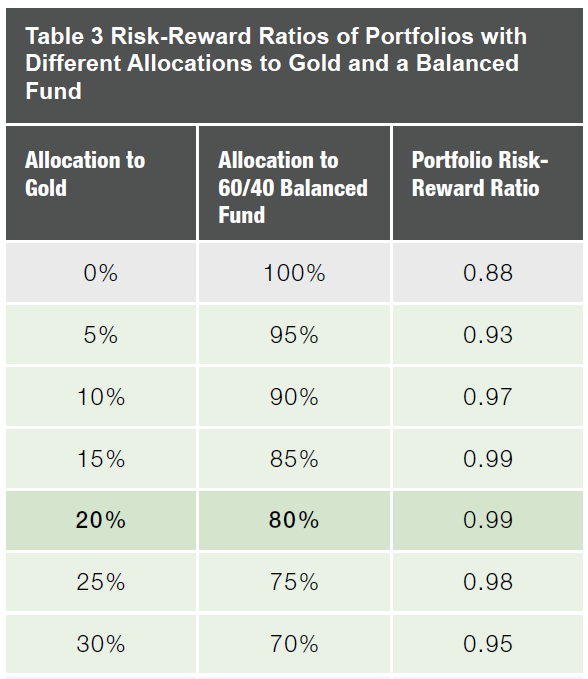

株式60%:債券40%のポートフォリオにゴールドを加えた場合のシャープレシオを検討しています。

表組の左がゴールドの比率、中央が60/40の比率、右がシャープレシオです。

ゴールドを20%加えたとき(緑色)がもっともシャープレシオが高く、つまりリスク調整後リターンが最も高くなっています。

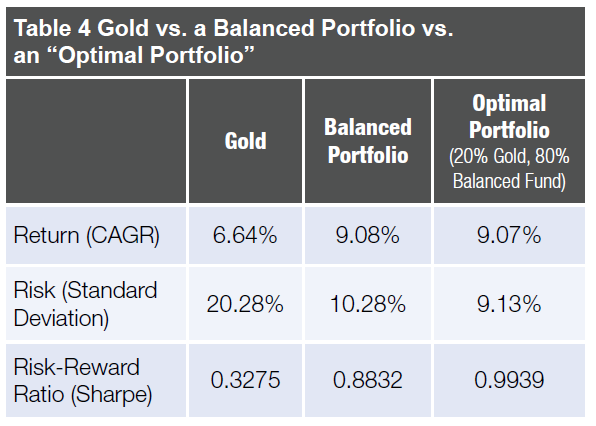

ゴールドを20%加えた場合(右)、60/40(中央)に比べて年率リターンは0.01%下がりますが、リスクは1.15%下がり、シャープレシオは改善しています。

より上下動の少ない、安心度の高いポートフォリオが、ゴールドを20%加えることで実現できるというわけです。

まとめ

機関投資家などはさておき、一般の個人投資家が投資ポートフォリオにゴールドを加えることはまだ一般的とはいえません。

株式や債券とは異なり、利益を享受できる資産ではないからです。

折々の需給だけで価格が上下する存在です。

しかも実需のある金属でもないので、価格の上下動が投機心理だけのように見え価格形成メカニズムが不透明、投資に値する資産ではないようにも思えます。

しかし、45年の長期にわたって検討した結果は、ゴールドは長期保有に値する分散投資資産であるということを示していました。

世界の株式時価総額の約半分を占める米国株式がかなりの高評価に吊り上がる一方、国債金利が世界的にマイナスに水没していく現状です。

ゴールドの保有でポートフォリオの分散を高めていく必要性は高まっていると思います。

ゴールドの保有方法については、当ブログでもいぜん詳しく検討しました。

参考にしてください。

【証券投資】いつも静かに笑っているために、ゴールド投資は必要か?

債券の死がゴールドに輝きを与える? 10年国債の「実質金利」を見てみよう

ゴールドの長期投資、それはかばんの奥に潜む折りたたみ傘のように

人生を豊かにする「投資」の専門家

日野秀規でした。

ありがとうございました!

質問・感想お待ちしています! こちらからお願いします

LINE@に登録をお願いします。ブログの更新をお知らせします。直接ご連絡もしていただけます。

※感想やご質問は、今後の記事でご紹介させていただく場合があります。

★お金のこと、お仕事のこと、投資のこと、気軽にご相談にいらしてください。下の「ご相談メニュー」をご覧ください。

ごあいさつ

プロフィール

ご相談メニュー