株価の有力な割安・割高評価である「CAPE」世界各国株式版が今月も更新されましたよ! のお話です。

いつもありがとうございます。

株式市場の長期的な評価指標「CAPE」

株式市場の割高・割安を「大まかに」評価する指標として、CAPE(cyclically adjusted price-to-earnings ratio)が注目されています。

以前の記事で詳しく紹介しました。

CAPEから考える長期投資

CAPEが低い時点で投資するほど、その10~15年先の株式リターンが高くなる傾向があります。

ただし、今ここがチャンス!というような百発百中指標ではまったくありませんし、短期的な上昇・下落が占えるものでもありません。

割安国の投資信託やETFを、割安が解消されるまで少額こつこつ積み立てるといった手法が有効です。

あるいは、明らかに割高になっている国の積み立てをストップし、割高が解消するまで蓄えておくといった役立て方もあります。

「世界各国のCAPEがわかるウェブサイト」が更新されました!

Research Affiliates

毎月初近辺に世界各国のCAPEが更新されます。

割安国・割高国を抜き出しました。

現在のCAPEが過去の中央値より20%以上低い国、または実質期待リターンが7%以上の国を割安国としました。

現在のCAPEが過去の中央値より20%以上高い国を割高国としています。

Research Affiliatesウェブサイトより

現状は

②アメリカ大型株はCAPE 38を超え、バリュエーションは過去平均の2.32倍に過熱。アメリカ小型株は過去最高のバリュエーションに到達。10年期待リターンが大型が-2.2%、小型が-0.7%に!

③ブラジル・ポーランドを先頭に新興国でのバリュエーション調整が起こり期待リターンが改善。比較的マシなのはブラジル・ポーランド、およびマレーシア・インドネシアのアセアン諸国。トルコ・ロシアはカントリーリスクが大きいため強くは入れない。

といったことがわかります。

長期投資前提の実質期待リターンを先進国で4%、新興国で5~6%以上とおくと、現状は積立額を減らす検討をしてもよい水準に入ってきているといえます。

熟考が必要です。

このなかでスペイン/ポーランド/ロシア/韓国/トルコ/中国株式については投資方法を詳しく検討しました。

徹底攻略・スペイン株式の長期投資

徹底攻略・東欧株式の長期投資

徹底攻略・ロシア株式の長期投資

徹底攻略・韓国株式の長期投資

徹底攻略・トルコ株式の長期投資

ただいま割安! 中国株長期投資を10分間でさくっと総まくり

割高が続く米国株式の割合を減らす方法も詳しくご紹介しました。

どこかで非常ベルが鳴っている 米国株式からの逃避手段

●Research Affiliatesの実質期待リターンとは何か?

表内の「実質期待リターン」について解説します。

Research Affiliatesでは「ゴードン成長モデル」の考え方を使い、各国株式インデックスの「今後10年間の、物価上昇を除いた(=実質)期待収益率」を算出しています。

これが実質期待リターン(Real Expected Return)です。

実質期待リターンは3つのブロックを合計して算出されています。

②資本増加率

③バリュエーション変動の寄与率

つまり企業の現金収支の伸び率と、投資家の期待変化を足し合わせたものが実質期待リターンです。

たとえば、トルコの実質期待リターンは以下のような構成です。

①3.7% + ②3.0% + ③6.2% = 12.9%

①②の現金収支が伸び(経済成長)、それに応じて投資家の期待も修正される(割安解消)ことが見込まれています。

トルコやロシアの実質期待リターンの数値を見るとすぐにでも投資したくなりますが、取扱注意の数値です。

②実質期待リターンの大きい国はリスクが大きいことが多い

トルコやロシアは経済状況が現在あまり芳しくないため、株式の評価が低くなり実質期待リターンが大きくなっています。

トルコなどでは、経済状況の推移によっては通貨危機が発生する可能性があります。大幅なトルコ安が起きれば、円換算では投資収益が大きく毀損します。

また同様に、実質期待リターンが高い国はリスク(変動率)が高いことが多いです。

リスクとは運用成績の結果の散らばりのことをいうので、実質期待リターンが大きくても、リスクが大きければ投資収益がは少なくなってしまう可能性があります。

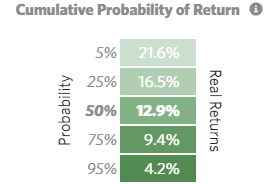

たとえば、トルコの実質期待リターンは以下のように表されています。

50%の確率で年率12.9%を上回りますが、4.2%を下回る可能性も5%あるというわけです。

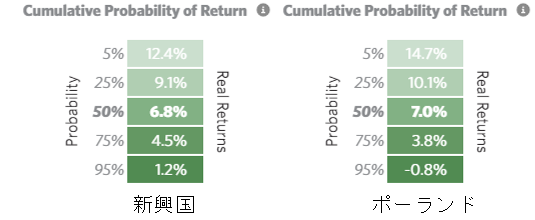

同様に、実質期待リターンの近い「新興国」と「ポーランド」を比較してみましょう。

新興国のほうが実質期待リターンは0.2%低いのですが、各国に分散されているためリスクはポーランド一国よりかなり低くなっています。

その結果、新興国は上位から95%までの結果でもマイナスになりませんが、ポーランド株式は5%の確率で年率-0.8%に落ち込むこともあるわけです。

まとめ

CAPEはこんな指標です。

②ただし「ズバリ今ここ!」というタイミングはわからない

③短期的な上昇・下落もわからない

④買い時を見逃してしまうこともある(ここ20年のアメリカ)

現状は割安国は新興国に集中していること、アメリカ株式がかなりの割高になっていることがわかりました。

アメリカや日本以外先進国株式のウェイトを下げて新興国株式のウェイトを上げたり、CAPEの低い複数国を少額ずつ積み立てていくといった手法で、割高国を避け割安国に投資にすることができます。

人生を豊かにする「投資」の専門家

日野秀規でした。

ありがとうございました!

質問・感想お待ちしています! こちらからお願いします

LINE@に登録をお願いします。ブログの更新をお知らせします。直接ご連絡もしていただけます。

※感想やご質問は、今後の記事でご紹介させていただく場合があります。

★お金のこと、お仕事のこと、投資のこと、気軽にご相談にいらしてください。下の「ご相談メニュー」をご覧ください。

ごあいさつ

プロフィール

ご相談メニュー